【業界高水準の年利回り】安定運用を継続できる理由と不特法

『みんなの年金』は怪しい?に回答!

『みんなの年金』を検索すると、続けて「怪しい」と表示される――。

その理由のひとつは、高水準の実質年利回り8%という実績を作り続けているからだと考えました。

この実績は事実ですが、その仕組みをお客様に十分に説明しきれていなかったというのが、疑われる理由なのかも?

ということで、今回は2つのテーマ。

『みんなの年金』運営の話と、不動産クラウドファンディングにおいて重要な「不特法」について、いつもより深堀りした内容をお届けいたします。

【実質年利回り8%】の高利回りを実現できる理由

独自の仕入れ体制で‟中間コスト”を抑制

他社では仲介業者を挟むケースが多い中、ネクサスエージェントは独自のネットワークを活用し、売り主からの直接仕入れを原則としているため、「中間コスト」がほとんどかかりません。

また、月に80件以上を仕入れる営業チームが在籍し、価格交渉にも強みを持っています。

中間コストを圧縮し、結果的に相場より安く仕入れられるため、そこでしっかり投資家へ還元できる原資を確保しています。

戦略的に設計された「売却の仕組み」

『みんなの年金』では、どのような市場環境でも投資家の利回りを守るため、以下の2つの売却ルートをあらかじめ用意しています。

- 個人向け直接販売ルート

・独自ネットワークを活用して個人のお客さまへ直接ご紹介。

・想定配当を確保したうえで、市場相場を反映した販売価格を実現。 - 業者向け販売ルート

物件の購入前に不動産事業者から「希望購入価格」を取得し、そのうえで、「希望価格」−「想定配当・利益」=「購入価格」というルールで仕入れを行っています。

最初から「この価格なら業者が買う」と分かったうえで投資判断をしているため、万が一、個人への販売が間に合わなくても、期日までに売却できるルートが確保されています。

不動産市場の傾向

そもそも『みんなの年金』だけでなく、不動産への投資というものが大丈夫なのか、不安に感じる方もいるかもしれません。

不動産市場は、株式市場と比較して価格変動が緩やかであり、インフレ傾向時には価値や賃料が上昇しやすいため、資産保全の観点から注目されています。

株式が企業業績や経済状況に左右されやすいのに対し、不動産は実物資産としての安定性があります。

インバウンド観光の回復と円安の影響により、宿泊施設や商業施設の資産価値が顕著に上昇しています。

また、海外投資家からの需要の高まりもあり、住宅地においては基準地価が11期連続で上昇。

2025年の地価公示では、商業地が全国で4期連続の上昇を記録(1992年のバブル崩壊以降、最大の上げ幅)。

都市部への人口集中に伴い、駅の新設や再開発などによる利便性の向上が進み、マンション需要も高まっています。

参考:訪日外客数(2024年9月推計値)|報道発表|JNTO(日本政府観光局)

参考:国土交通省 発表資料:令和7年地価公示の概要

そもそもクラウドファンディングが信用できない?

ここからはクラウドファンディングの概要と、当社が提供するサービス『みんなの年金』が信用できる理由について説明していきます。

クラウドファンディングの定義

「クラウドファンディング」は、「群衆(crowd)」と「資金調達(funding)」を組み合わせた造語であり、インターネットを通じて不特定多数の人々から少額ずつ資金を調達する仕組みを指します。

クラウドファンディングは目的やリターンの種類によって、次のように分類されます。

| 寄付型 | 見返りなし。 社会貢献や支援が目的(例:災害支援) |

|---|---|

| 購入型(リターン型) | 支援者は製品やサービスなどを受け取る(例:新商品の先行予約) |

| 融資型(貸付型) | 支援者は資金を貸し付け、利息と元本の返済を受ける(例:不動産や中小企業への資金提供)。ソーシャルレンディングとも呼ばれる。 |

| 投資型(株式型) | 未上場企業の株式を取得し、配当や株価上昇による利益を目指す。 |

『みんなの年金』は、広義には「融資型クラウドファンディング」に分類されます。

融資型クラウドファンディングは、主に金融庁の監督下にありますが、都市再生や地域活性化を目的とした案件では、その投資の性質に応じて、他の省庁も関与します。

『みんなの年金』のように不動産を扱う投資は、国土交通省が所管する「不動産特定共同事業法(以下不特法)」に基づいて監督されており、厳格な審査をクリアした事業者のみが提供可能です。

私たち『みんなの年金』は厳しい審査基準を満たし、国の定めるガイドラインに則った運営体制を構築しており、高い信頼性が確保されています。

ここからは、その基準となる「不特法」について詳しく解説します。

なぜ、不動産クラウドファンディングは不動産特定共同事業法(不特法)での認可なの?

「資産運用なのに、なぜ国土交通省?」

金融商品である不動産投資は金融庁の管轄と思われがちですが、実際には国土交通省が所管しています。

ここでは、なぜ国土交通省の管轄となったのか、その背景を紐解いていきます。

バブル経済崩壊と「不動産小口化商品」

1980年代末から1990年代初頭にかけてバブル経済が崩壊し、多くの不動産業者が資金繰りに苦しみ、証券会社や金融機関も不良債権の増加により経営が悪化しました。

このような苦境を乗り越える手段として注目されたのが、「不動産の小口化」という投資商品スキームです。

不動産小口化の手法自体はバブル以前から存在していましたが、当時は法的な規制が緩く、許可や登録なしでも販売が可能で、比較的自由に運用されていました。

法制度未整備下での課題が社会問題化。法整備へ

当初、不動産の小口化商品は明確な法規制がないまま市場が拡大しました。

その結果、バブル崩壊後には、個人投資家が大きな損失を被るなど

・元本割れの頻発

・情報開示の不備

・詐欺的スキームの横行

・信頼性の低い事業者の参入

というようなトラブルが相次ぎました。

こうした状況を受けて、不動産市場の健全化と投資家保護の観点から「透明性の確保(情報開示の義務化)」および「リスク管理の徹底(事業者の審査・許認可制度)」を目的として、1994年に国土交通省の主導により不特法が制定されました。

参考:「不動産証券化の現状と課題」(国土交通省、2022年資料)

不特法による投資家保護のポイントとは

不動産市場の健全化が急務となり、国土交通省の主導により施行された不特法。どういったところが不動産市場の健全化や投資家保護になっているのか。

その主要ポイントをご紹介します。

許可制の導入(参入事業者の審査)

国や自治体が監督する認可を、怪しい企業に与える訳にはいきません。

この厳しい3項目の審査をクリアした企業だけが、「不動産特定共同事業者(以下、不特事業者)」として国土交通大臣または都道府県知事の認可を得ることが可能です。

誠実な経営姿勢を持ち、十分な業務経験を有する経営者であること。

一定以上の純資産(原則として1億円以上)を保有していること。

投資家の資金を適切に管理できる体制(分別管理、コンプライアンス、業務管理者の配置など)が整っていること。

さらに、「不特事業者」として認可された企業が、投資商品を販売するために課せられる責務は以下の通りです。

情報開示義務の明確化

投資家が不利な立場に置かれることなく適切な判断材料をもとに投資判断を行えるように、投資勧誘時には以下の内容を記載した「重要事項説明書」を交付し、その内容を投資家に対して説明することが義務づけられています。

【事業の内容や仕組み(不動産の取得・運用方法、収益構造など)】

● 想定されるリスク(価格変動、空室、災害など)

● 手数料や費用の内訳(管理費、運用報酬、解約手数料など)

● 情報開示義務の明確化

また、契約締結後も、以下の情報を定期的に報告する義務があります。

● 運用状況(物件の稼働率、修繕状況など)

● 収支報告(収入・支出の内訳)

● 分配額とその根拠

分別管理義務(資金の私的流用を防止)

投資家から預かった出資金や分配金などの資産を、自社の資産とは明確に分けて管理する「分別管理義務」が課されており、以下のように厳格に定められています 。

帳簿書類の作成(資金の透明性を確保)

投資家資金を専用口座での管理(事業者の他の資金と混在させない)

信託銀行などによる資産管理(※事業者の任意)

この制度により、倒産リスクからの乖離・私的流用の防止・透明性の向上というような、投資家保護が実現されています。

損失リスクの明示(元本保証の禁止)

投資である以上、元本割れや収益の変動といったリスクが存在します。

【禁止されている表現の例】

「収益保証」 「絶対に儲かる」 「損はしません」 「元本は保証されます」 「毎月必ず配当があります」

これらの表現は、リスクが存在しないかのような誤認を招く恐れがあるため、広告・勧誘資料、Webサイト、重要事項説明書など、すべての媒体で使用が禁止されています。

参考:やまぬ無登録業者による投資被害 監視委も告発できず…規制強化検討(毎日新聞) – Yahoo!ニュース

電子取引業務での追加保護(2017年改正)

2017年の不特法改正により、インターネットを活用した「電子取引業務」に関する規定が新たに導入され、オンライン取引における投資家保護が制度的に強化されました。

システムの信頼性とセキュリティの確保

犯罪収益移転防止法に準拠した本人確認(eKYC)の導入

重要事項説明書の電子交付と、投資家からの明確な同意取得

このように、電子取引業務に関する制度は、利便性の向上と同時に、投資家保護を両立させるための仕組みとして設計されています。

参考:電子取引業務(不動産クラウドファンディング)に関するガイドライン

監督体制の強化

不動産クラウドファンディングを含む電子取引業務では、2017年の不特法改正以降、投資家保護を目的とした監督体制の強化が進められています。

許認可機関への定期的な業務内容・財務状況・契約実績の報告義務

事業者への現地調査・立入検査(必要に応じて)

重大な違反時には行政処分(業務改善命令、業務停止命令、登録取消処分)

投資家向け苦情・相談体制の整備

不特事業者一覧はこちらから

不動産特定共同事業者許可一覧 – 国土交通省

建設産業・不動産業:不動産特定共同事業法に基づく事業者及び適格特例投資家一覧 – 国土交通省

要確認!小規模不動産特定共同事業について

2017年の不特法の改正時に、古民家や空き家対策という趣旨の元、小規模不動産特定共同事業という事業形態が新設されました。

許可ではなく登録制になっていたり、資本金要件も不動産特定共同事業の10分の1になっていたり、監査義務がなくなっていたりするため、同じ「不動産クラウドファンディング」でも、事業規模の差を十分理解してから投資を行いましょう。

| 事業区分 | 不動産特定共同事業 | 小規模不動産特定共同事業 |

|---|---|---|

| 法律上の立場 | 許可制 | 登録制 |

| 監督機関 | 金融庁・国土交通省・都道府県 | |

| 資本金要件 | 1億円以上 | 1,000万円以上 |

| 監査体制 | 公認会計士または監査法人による監査が必要 | 監査義務なし |

| 投資単位 | 1口10万円~、上限なし | 1人100万円まで |

| 投資家から受けることができる出資の合計額 | 制限無し | 1億円以下 |

「不動産クラウドファンディング」の事業者は、不動産特定共同事業での認可か、小規模不動産特定共同事業での登録での運営かを明示する義務があります。

ファンドの内容だけではなく、事業者の法律上の区分をしっかり認識することも、投資判断の一つになるでしょう。

もちろん『みんなの年金』は、不動産特定共同事業での運営です。

不動産を通じてお客様の資産運用をサポートしています

『みんなの年金』の運用の裏側から不特法の制度概要まで、幅広くご紹介してきました。

「不動産投資に興味はあるけれど、いきなり始めるのは不安…」

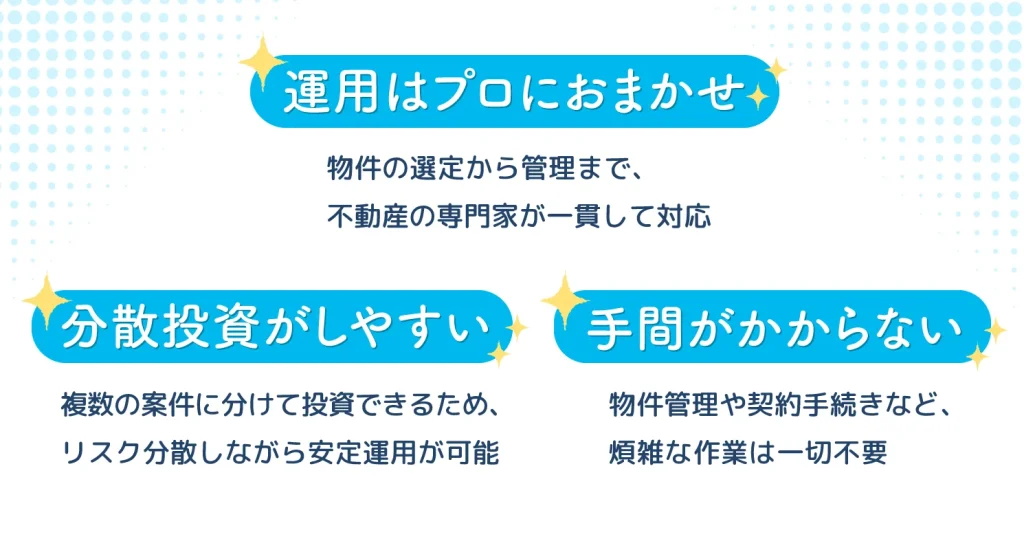

そんな方にこそ、不動産クラウドファンディングはおすすめです。

『みんなの年金』は、これらの特長を備えたサービスで、不動産のプロフェッショナルによって運営されており、業界でも高水準の年利を安定的に実現しています。

↓予定年利回り8%、これまで元本割れゼロ、配当遅延もゼロで運用中!↓

また、将来的に不動産オーナーを目指したい方や、所有物件の活用について相談したい方からのご相談も随時受け付けています。

少しでも『みんなの年金』にご興味をお持ちいただけた方は、ぜひお気軽にお問い合わせフォームよりご連絡ください。

※本記事の情報は、当社が信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性が保証されるものではありません。本記事は公開日時点の法律を基準に執筆しています。また、記事のテーマに関する一般的な内容を記載しており、個別の状況に応じた内容ではありません。個別の話題については、必ず各分野の専門家にご相談ください。

初心者でも始めやすい

不動産投資といえば『みんなの年金』

買取・販売・賃貸管理を通して、不動産を活用した資産運用コンサルティングや不動産データプラットフォームの運営を行う、ネクサスエージェントが提供するサービス『みんなの年金』。

多岐にわたる事業で培ったノウハウを活用し、これまで「元本割れゼロ、配当遅延もゼロ、年利回り実績8%」という業界高水準でのファンド運用を実現しています。